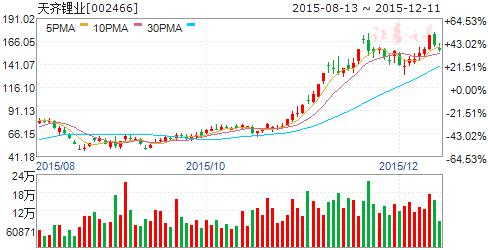

天齐锂业:三季报业绩超预期,锂价持续提升劣公司业绩高增长

天齐锂业 002466

研究机构:华金证券 分析师:谭志勇 撰写日期:2015-11-12

投资要点

前 三季度业绩超预期,净利润同比增加150.43%:10月26日公司发布2015年三季报,前三季度实现营收13.07亿元,同比增45.17%,归母净 利润6127万元,同比增150.43%。其中2015年第三季度实现营收5.51亿元,同比增117.54%,归母净利润2030万元,同比增 187.97%。报告期内一次性费用达1.13亿元,若扣除非经常性损益,前三季度净利润达8921万元,同比增2212.8%,超出预期。

锂 产品量价齐升,公司产品毛利率提升:首先在锂矿供给端,国内矿石开采受阻,年初南美洲受暴雨等自然灾害,导致智利、阿根廷的部分产能无法发挥,碳酸锂供应 量较去年有所减少;其次在需求端,今年新能源汽车放量带动锂产品的需求上升,电池级别碳酸锂**价格在6.6万元/吨~6.8万元/吨,较年初的均价 4.3万元/吨已上涨近60%。公司综合毛利率由去年同期的25.25%上升至48.29%,充分反映了碳酸锂行业景气增长对公司盈利能力提升的巨大作 用。

泰利森产能仍有释放空间,天齐(江苏)公司业绩逐步向好:公司控股的泰利森,包括化学级和技术级的锂辉石精矿产能为74万吨,去年产量 达到设计产能的60%,可见还有产量的扩张空间。公司收购的银河锂业下属核心资产天齐(江苏)公司,目前拥有年产1.7万吨的自动化电池级碳酸锂生产线, 预计明年将释放产能1.3万吨,贡献净利润约1.1亿元,加上锂产品供应趋紧且需求激增,价格上涨有望持续到明年年底,公司未来业绩高增长可期。

投资建议: 随着行业景气不断提升,锂资源作为产业链**上游将持续受益,公司作为锂资源**,预计2015-2017年EPS分别为0.90、1.79和2.75元,对应PE分别为98.2、49.4和32.0倍,继续给予“买入-A”评级,6个月目标价为160元。

风险提示:锂产品价格大幅波动,下游需求萎缩,市场竞争加剧

标签:碳酸锂

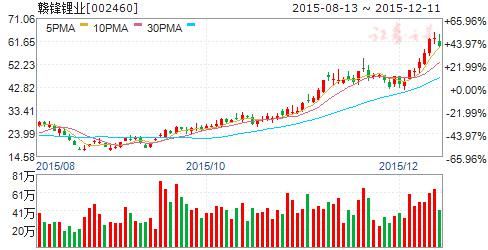

赣锋锂业:背靠优势,优化组合,获取超额收益

赣锋锂业 002460

研究机构:西南证券 分析师:兰可 撰写日期:2015-12-17

事件:日前,我们与赣锋锂业董秘就公司业务和未来发展情况进行了交流。

产 品组合丰富,调节余地大。赣锋锂业(002460)**初产品是金属锂,目前已经扩展至包括金属锂及锂材、碳酸锂、氢氧化锂、氯化锂、丁基锂、氟化锂等二十 余种锂系列产品。公司也是全球**一家同时具备矿石提锂、卤水提锂、回收提锂等三种原材料应用的企业。根据我们的测算,2014年赣锋锂业主要产品折碳酸 锂的销量结构中,碳酸锂达到43%,金属锂为37%,是公司主要的产品。随着万吨锂盐项目的投产,公司的产品组合将更丰富,可调节性增强。

原 料来源丰富,供应充足。赣锋锂业(002460)具有从卤水和锂辉石中提取锂的技术,因此公司在原材料上可以有更多选择。目前公司的卤水主要来源于 SQM,来源稳定,回收料的来源也较为稳定,因此影响公司未来原料来源的主要因素是锂辉石的供应。在原有锂辉石供应商已经决定下一年不再供应的情况下,未 来的原料来源恐将成为影响公司业绩的主要因素,但是公司已经采取相关措施,包括收购江西锂业和投资MtMarion项目,特别是包销协议的签署,未来公司 还存在进一步扩充锂盐产能的可能性。

优化结构,获取超额收益。**近新能源汽车市场的火爆,带动碳酸锂和氢氧化锂价格持续飙升,而金属锂价格 反映平淡。市场可能会认为赣锋锂业在原锂辉石供应商改变销售策略的情况下可能会受到较大影响,但我们认为公司完全有充足的内部资源可调节优化产品结构,期 初暂时转向生产高利润的产品如碳酸锂和氢氧化锂等满足电池领域客户的需求,下半年待MtMarion项目投产后,再恢复并满足其他领域的锂需求,从而获取 超额收益。

估值与评级:基于我们的假设,我们预计公司2015-2017年每股收益分别为0.37元、1.03元和1.14元,给予公司“买入”评级。

风险提示:锂价波动风险超过预期,MtMarion项目不及预期等风险。

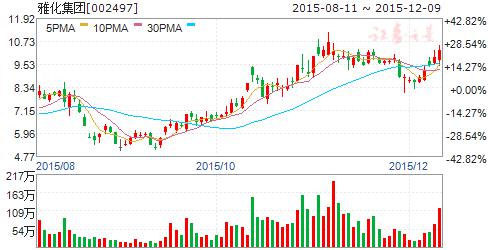

雅化集团:民爆继续低迷,锂产品业务进展缓慢

雅化集团 002497

研究机构:国联证券 分析师:马松 撰写日期:2015-11-02

事件:

10 月28日雅化集团发布2015年三季报,公司前三季度实现营业收入9.62亿元,同比下降8.75%,归属上市公司净利润8659.6万元,同比下降 47.78%,扣非后净利润7515.4万元,同比下降52.69%,基本每股收益0.0902元。公司预计2015年归属净利润变动区间为-50%-0 %。

点评:

业绩继续大幅下滑。三季度公司实现收入3.14亿元,同比下降9.74%,归 属净利润1390.4万元,同比下降71.64%,扣非后876.5万元,同比下降80.4%。三季度国内宏观经济及工业投资仍然低迷,煤炭有色金属开采 受影响较大,开工普遍不足,民爆业受此影响,收入和净利均有大幅下滑。

民爆需求萎缩,行业处于景气低谷。根据爆破协会数据,上半年民爆生产 企业完成销售收入127.5亿元,同比下降17.62%。民爆行业整体利润总额同比下降37.8%。此前一直看好的爆破服务收入也同比下降7.4%,比 14年大幅回落。因此当前爆破行业处于全行业低迷时期。经过了大幅下滑后,民爆企业的整合也在加快,16年可能开始缓慢的复苏进程。

锂业务 进展缓慢,亏损有所减少。今年以来锂产品价格持续上涨,但公司锂矿业务暂时搁置,而国内的矿山的锂矿供应不稳定,国外矿石供应价格也在不断上升,因此公司 旗下的提锂业务受到不断上升的原材料成本压制,加之公司正在对兴晟锂业进行技改,盈利能力提升不明显。计提商誉减值造成三季度净利大幅下滑。三季度公司计 提了2571万的商誉减值,造成净利润大幅下滑。公司5.88亿的商誉均是前期收购的民爆公司产生的,随着民爆业务的低迷,计提了减值。

维 持“**”评级。民爆行业整体低迷,短期难以好转,公司锂矿业务进展较慢,下调公司盈利预测,预计2015-2017年EPS分别为0.13元、0.15 元、0.17元,对应目前股价,市盈率分别为62倍、57倍、48倍,公司转型方向确定,锂产品业务是未来发展重点,预期仍强,员工持股推行后,管理层有 更强动力,我们仍然维持“**”评级。

风险提示:1、民爆产品需求持续下滑;2、对国理整合工作不达预期;

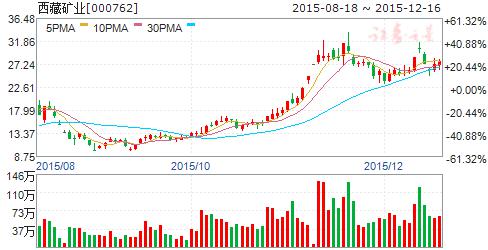

西藏矿业:西藏**的综合型矿产品开发公司

公 司是西藏**的综合型矿产品开发公司,主要从事铬铁矿、锂矿、铜矿、金矿和硼矿资源的开采及深加工。其产品分别是:铬铁矿;高、中、低碳铬铁(含低钛铬 铁)等。公司所属铬铁矿产于西藏山南地区曲松县罗布萨乡境内,是我国储量**丰富、Cr2O3含量**高,Cr/Fe**高的铬铁矿生产基地。公司是西藏自治区 纳税大户,是西藏首批授信企业之一,也是中国检验认证集团质量认证有限公 ISO9001:2000;ISO14001:2004;GB/T28001-2001质量、环境和职业健康安全认证企业。

泡泡网理财频道资讯教程新闻

股市动荡,不如拿固定收益